Gambling preference and individual equity option returns

投机偏好和个股期权收益

Suk-Joon Byun

(Korea Advanced Institute of Science and Technology (KAIST) College of Business)

Da-Hea Kim

(Nanyang Technological University (NTU) College of Business, Division of Banking and Finance)

JFE 122 (2016) 155–174

摘要

本文研究期权收益和标的股票彩票特征之间的关系。与标的股票具有弱股票特征的看涨期权相比,标的股票具有强彩票特征的看涨期权表现较差,每月收益率低10%-20%。而且,标的股票的彩票特征越强,期权就会向着高估看涨期权的方向更大程度且更频繁地偏离看跌—看涨平价关系。此外,在投资者情绪高涨时期,彩票特征效应更强。结果表明乐观引起的投机偏好导致彩票类期权的价值被高估。

研究背景

金融经济学文献关于投机偏好对股票市场的影响已被广泛研究,但对期权市场的影响却鲜少关注。相对股票来说,期权的投机性更强,且期权合约的非线性收益结构和隐性杠杆能放大标的资产的彩票特征。如果彩票偏好投资者发现并利用期权的这种放大的彩票特征进行投资,则投机偏好将对期权市场产生显著影响。另一方面,如果具有投机偏好的中小投资者由于害怕期权结构的复杂性而选而选择有限参与期权市场,则投机偏好将对期权市场产生的影响会不显著。鉴于以上相互矛盾的两点,研究投机偏好对期权市场的影响是有价值的。

Blau, Bowles and Whitby (2016)通过看涨期权的交易量来研究投资者对彩票类期权的偏好,但没从期权收益的角度进行研究;Boyer and Vorkink (2014)研究了期权的彩票特征与其收益之间的负相关关系,但没研究标的股票的彩票特征对期权价格的影响。因此本文结合以上两文,从公司层面上研究代表性期权的收益和其标的股票的彩票特征之间的关系。

研究内容

1.数据:

(1)样本区间:1996.01—2013.12

(2)数据来源:期权数据:Ivy Option-Metrics database

标的股票收益率:Center for Research in Security Prices (CRSP)

财务数据:Compustat

机构投资者持股:Thomson Reuters Institutional Holdings (13F)

2.模型:

(1)线性定价模型

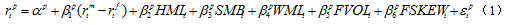

为了检验基于彩票特征的期权价差组合的正收益是否是风险或异象的系统补偿,本文利用不同的线性定价模型对期权价差组合的收益进行回归,得到风险调整收益alpha,从而进行组合分析。线性定价模型主要包括:CAPM、三因子、四因子、四因子+FVOL和四因子+FVOL+FSKEW等。一般模型如下:

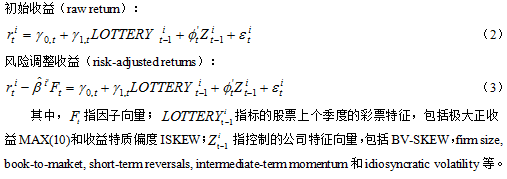

(2)Fama and MacBeth(1973)回归模型

为了排除公司特征对期权收益的影响,本文利用Fama and MacBeth(1973)模型进行横截面回归,研究标的股票的彩票特征与期权收益之间的线性关系。模型如下:

(3)美式看涨期权的平价关系式

3.内容:

本文选取极大正收益MAX(10) (Bali, Cakici, and Whitelaw, 2011 ) 和收益特质偏度ISKEW (Barberis and Huang, 2008; Kumar, 2009; Mitton and Vorkink, 2007)作为度量股票彩票特征的代理变量,选择一个月到期、在值程度(moneyness)为0.9-1.1之间的平值看涨期权作为研究对象,研究发现期权收益与其标的股票的彩票特征之间具有显著的负相关关系,即标的股票具有低彩票特征的期权组合与标的股票具有高彩票特征的期权组合之间的收益差显著为正。

为了验证低-高彩票特征期权组合(即期权价差组合)的正收益是由标的股票的彩票特征引起的,本文首先通过控制标的股票的系统风险、公司特征分别进行一元、二元组合分析以及回归分析,得到一致的结果:期权收益与其标的股票的彩票特征之间显著负相关。

接着从期权自身角度进行检验。看跌-看涨平价关系式的违背说明了美式看涨期权的价值高估不仅是彩票类标的股票价值高估的自然伴随现象,而且也是由彩票类看涨期权自身的正向价格压力所引起。高交易量的期权价差组合较低交易量的期权价差组合的收益平均每个月大约高5%,说明了期权的需求与彩票类期权的价值高估正相关。另外,实证检验不能证明期权的价值高估与期权的买卖价差、峰度效应以及期权卖方对风险的厌恶有显著相关关系。

最后研究投资者情绪与彩票类期权的价值高估之间的关系。结果表明,投资者情绪对彩票类期权的价值高估有重要影响,主要是乐观引起的投机偏好导致彩票类期权的价值被高估。

研究贡献

1.通过确认彩票特征是期权价格的一个重要决定因素,证实基于需求的期权定价观点。

2.证实资产的彩票特征被定价的行为通道。本文发现标的股票本身的彩票特征和期权收益呈负相关关系,以及这种随投资者情绪变化而变化的负相关关系能更好地被Brunnermeier, Gollier, and Parker (2007)和Barberis and Huang (2008)等发展的行为模型所解释。

供稿:张曦尹

初审:谢黎旭

终审:张信东